Intervju – Marinos Vatis, predsednik IO Vojvođanske banke

foto: ivan šepić

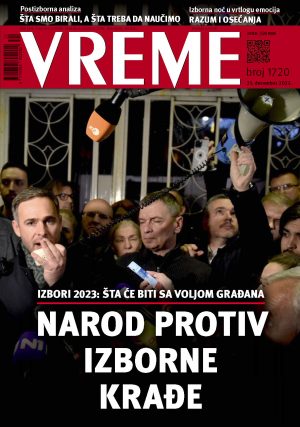

Zbog izbora će sve stati na pet meseci

"U Srbiji postoji tradicija da ljudi odmah idu i menjaju dinare u nemačke marke, ili danas u evre. Zašto prosečan građanin Srbije to radi? Zato jer razume da postoji rizik. I kako onda odjednom ne razumemo da postoji rizik u uzimanju kredita na 30 godina u švajcarskim francima"

Krajem 2013, čelnici Vojvođanske banke obratili su se medijima – što je bilo prilično iznenađenje, s obzirom da u prethodnih nekoliko godina ovo nije bila praksa. Kako je tada rekao predsednik Izvršnog odbora (IO) Vojvođanske banke Marinos Vatis, svi zaposleni su vredno radili i izvukli banku iz teške situacije, a medijsko pojavljivanje su odlagali sve do trenutka kada banka bude na stabilnim nogama. Sa više od 1,3 milijarde dinara neto dobiti u 2013, što je svrstava među najuspešnije na srpskom tržištu, Vojvođanska banka je "isplivala" iz problema i sada posluje sa dobitkom. U razgovoru za "Vreme" Marinos Vatis kaže da banka sada generiše operativni profit na mesečnom nivou, sa trendom porasta, sve zahvaljujući restrukturiranju koje je potrajalo više od šest godina.

"VREME": Koji su bili glavni uzroci lošeg poslovanja i gubitaka i na koji način je preokrenuta situacija u 2013?

MARINOS VATHIS: Nacionalna banka Grčke (NBG) preuzela je Vojvođansku banku krajem 2006. godine i uradila veliko restrukturiranje, koje se može podeliti na dva dela. Prvi deo je bila tehnička reorganizacija, odnosno, prebacivanje 23 osnovna bankarska sistema u jedan centralni osnovni bankarski sistem koji imamo danas. To je bio veoma veliki projekat, veoma težak i komplikovan.

Zašto je bilo 23 različita sistema?

Zato što je Vojvođanska banka bila amalgam nekoliko manjih banaka, i to uglavnom banaka sa samo jednom filijalom. Sve filijale su imale gotovo sve vrste operacija, tako da je svaka filijala bila poput male banke. Sledeći korak bio je da centralizujemo operacije nove, spojene banke, u skladu sa poslovnim modelom NBG grupe, za koji verujemo da je bolji kada je reč o kontroli rizika. Za ovo su bile potrebne tri godine. Od 2010. do danas prošli smo kroz suštinsku reorganizaciju, koja je, ukratko, pokrila dve stvari: ozbiljno smanjenje i kontrolu troškova, i poboljšanje kulture i metoda prodaje, sa ciljem da povećamo naš učinak. Prvi deo, smanjenje i kontrola troškova uključivao je značajnu racionalizaciju broja zaposlenih – danas imamo 1700 zaposlenih – i smanjenje mreže. Kada smo kupili banku, imali smo nešto više od 200 filijala, a danas ih je 109 – verujemo da je to pravi broj za ovu veličinu tržišta. Efekti ovih mera bili su smanjenje troškova za oko 30 odsto, a kreiranjem novih proizvoda, promenom kulture naših zaposlenih i podsticanjem ponašanja koje je više okrenuto prodaji i zadovoljstvu klijenata, uspeli smo da preokrenemo stvari i dođemo do tačke u kojoj sada imamo operativni profit.

Koliko su veliki gubici bili kada ste preuzeli banku?

Mogu da vam kažem da smo u 2012. imali oko pet miliona evra operativnih gubitaka. U 2013. došli smo u situaciju da stvaramo operativni profit na mesečnom nivou, uz uzlazni trend. Važna stvar je da smo operativne gubitke, gubitke iz poslovanja, u 2013. okrenuli u operativni profit. I to je profit koji će nastaviti da raste, sve dok ne bude većih problema na tržištu.

Šta očekujete u 2014?

Uz pretpostavku da se uslovi na tržištu ne pogoršaju, očekujemo da ćemo imati 25-30 odsto veću operativnu dobit nego u 2013.

Kako sada izgledaju poslovni pokazatelji banke – kolika je adekvatnost kapitala, koliki je udeo loših kredita (NPL – <i>non performing loans</i>)?

Kapitalna adekvatnost je iznad 17 odsto. Kao i kod većine banaka koje posluju u Srbiji, i mi smo dobro kapitalizovani, što je suprotnost onome što postoji u drugim evropskim zemljama – u Srbiji je kapitalna adekvatnost veoma visoka. I ovo je veoma dobro za srpske štediše – bankarski sistem u Srbiji je veoma zdrav i to se vidi po ovoj kapitalnoj adekvatnosti. Kada je reč o NPL-u, mi smo nasledili portfolio Vojvođanske banke. Ako oduzmemo ovo nasleđe, ukupan broj NPL-a u 2013. bio je 14,7 odsto. Sa ovim nasleđem penjemo se na 19,2 odsto. Od toga, NPL u maloprodaji je 16,1, a kod korporativnih kredita, sa nasleđem, koje se najviše na njih i odnosilo, NPL je 21,9 odsto. Bez nasleđa ta brojka je 13,7 odsto.

Šta banka radi sa tim NPL–ovima?

Postoje dva metoda. Jedan je dobro poznati put – obratiti se zakonu, ući u parnicu, što je jedan od najvećih gubitaka vremena u ovoj zemlji. Drugi način, koji je po mom iskustvu uspešniji, jeste restrukturiranje duga davanjem šanse dužniku da, preduzimajući ispravne mere odloži ili produži život pozajmici. Na taj način dajemo kompaniji ili pojedincu šansu, umesto da ih guramo u bankrot, naravno, ako vidimo da postoje argumenti za nastavak veze, za nastavak postojanja pozajmice. Verujem da je ovo najkorisniji metod, i za banku i za klijente.

Da li banka prodaje ovakve kredite stanovništva?

Ne. Prema lokalnom pravosudnom okviru, mi ih možemo samo prodavati drugim bankama, ne i kompanijama. U svetu postoje posebni fondovi i kompanije koje sa velikim popustom kupuju ovakve pozajmice. Srpski zakon to ne dozvoljava, već samo prodaju portfolija bankama. A, naravno, banke ovih dana nisu zainteresovane za tako nešto.

Generalno, kako vidite bankarski sektor u Srbiji? Rekli ste da je zdrav i uspešan.

Rekao sam da je zdrav, ne i da je uspešan. Zdrav je kada je reč o štedišama. Njihovi ulozi nisu ni u kakvoj opasnosti. Reč je o malom tržištu, a postoji nešto što se ne uklapa u veličinu tržišta, a to je veliki broj banaka. Imamo 30 banaka – to je neodrživo. Ono što ćemo videti u narednim godinama je ozbiljna konsolidacija. Banke će se ili spajati, ili će se povući sa tržišta, ili biti prodate. Druga karakteristika bankarskog sektora je da je reč o najjednostavnijem obliku bankarstva, sa veoma jednostavnim proizvodima: potrošački i stambeni krediti, kreditne kartice, srednjoročno finansiranje za projekte i depoziti. Ne postoji tržište kapitala, ne postoje korporativne obveznice, kada kompanije izdaju obveznice kako bi privukle fondove za svoje operacije ili da inicijalnom javnom ponudom (IPO) izađu na berzu, jer dubina berze nije dovoljno velika. Ovakav jednostavan oblik bankarski sektor na neki način čini još sigurnijim – nema proizvoda poput onih koje smo videli u krizi 2008, koji su doveli do propasti banaka. S jedne strane dobro je, jer je sigurno, a sa druge strane, treba još mnogo toga da se uradi da bi postalo sofisticiranije.

Šta treba da se uradi?

Dobro pitanje. Mislim da sve ove stvari nađu svoju poziciju kada tržište poraste. A šta uvećava tržište? Jedan osnovni sastojak rasta jesu strane direktne investicije. Što više stranih investicija bude dolazilo u zemlju, tržište će više i brže porasti, i počećemo da vidimo stvari koje ulaze na tržište, a kojih danas nema zbog manjka interesovanja ili manjka uslova.

Kako vidite situaciju banaka u Srbiji kada je reč o kreditima u švajcarskim francima? Kakvo je stanje u Vojvođanskoj banci kada je reč o ovim kreditima?

Priča o kreditima u švajcarskim francima je ništa više nego priča o pozajmici sa nižom cenom. Kada uzmete kredit u drugoj valuti, kada ta valuta nije ista kao ona u kojoj primate zaradu, očito da postoji rizik. Siguran sam da su banke, koje su ponudile ove proizvode, objašnjavale svojim klijentima ove rizike. Ali, kada hoćete zajam, kada hoćete da kupite kuću i možete je odmah dobiti jeftinije, uglavnom ne slušate, ili ne smatrate da ste u bilo kakvom riziku, jer ne gledate dugoročno. Kada se odnos dinara i franka promenio na štetu dinara, u isto vreme se povećala cena pozajmljivanja franaka za banke. Stoga su i banke time bile pogođene, jer je cena pozajmljivanja švajcarskih franaka porasla, ali su bili pogođeni i potrošači, zbog kursnih razlika. Ono što su neke banke uradile jeste da su deo tog povećanja cene švajcarskog franka prenele na pojedince kroz promenu cene kredita, odnosno visine kamatne stope. I ovo je izazvalo velike probleme pojedincima – ne samo da se odnos švajcarskog franka i dinara promenio, već je i kamata na kredit poskupela. Tako da, ako govorimo o ovoj promeni cena kredita, da, verovatno nije trebalo da banke to urade. Mi to nismo uradili. Ali, to su rizici kada hoćete jeftiniji proizvod. Mislim da danas postoji minimum obrazovanja da se razume da će, ako uzmete kredit u švajcarskim francima, a zarada vam je u dinarima, uvek postojati rizik. U Srbiji postoji tradicija da ljudi odmah idu i menjaju dinare u nemačke marke, ili danas u evre. Zašto prosečan građanin Srbije to radi? Zato jer razume da postoji rizik. I kako onda odjednom ne razumemo da postoji rizik u uzimanju kredita na 30 godina u švajcarskim francima? Tako da su svi odgovorni.

Na pomenutom obraćanju medijima izneli ste očekivanje da će kamatne stope uskoro krenuti da padaju. Možete li obrazložiti ovaj stav, uz osvrt na činjenicu da je Srbiji nedavno snižen kreditni rejting?

U novembru, tokom nedelje štednje, videli smo znatan pad kamatnih stopa. Mislim da je u proseku kamatna stopa bila za pola odsto niža. Ovo očito pokazuje želju bankarskog sistema da smanji kamatne stope, a mislim da je to i želja centralne banke. Takođe, na tržištu postoji jedan broj banaka koje agresivno nastupaju i nude niže kamate na kredite, u želji da povećaju svoj udeo u statičnom ili opadajućem tržištu, jer se korporativno tržište u 2013. smanjilo pet do osam odsto. Međutim, postoji i uticaj međunarodnog okruženja, ispravno ste pomenuli kreditni rejting, sada opet ulazimo u period izbora – a kada su izbori u ovoj zemlji, video sam da stvari manje-više stanu, ili se ne kreću onako brzo kako bi trebalo. Tako da smo u 2012, iz političkih razloga, izgubili šest meseci, izgubićemo još pet meseci u 2014, i ovo nisu faktori koji pozitivno utiču na situaciju – stopiraju stvari i prave prepreke. Definitivno ćemo videti neke pozitivne racionalizacije kamatnih stopa, ali će biti potrebno više vremena.

"Vreme uspeha!" je redovni podlistak nedeljnika "Vreme", izlazi svakog prvog četvrtka u mesecu.